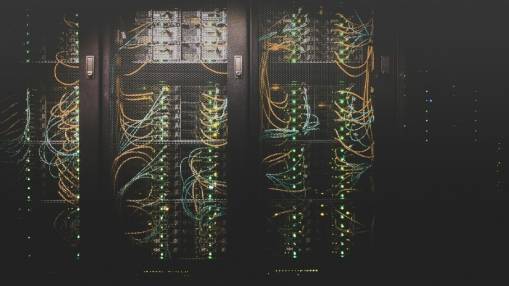

Une centrale électrique de Zenith Energyà la mine Novo d'IGO. © Zenith Energy

Les acquisitions de producteurs d'énergies renouvelables se poursuivent à travers le monde. Après s'être positionné sur Encavis en Allemagne et sur Albioma en France, KKR renouvelle l'expérience sur le marché australien. Le fonds d'investissements côté s'est imposé en dernière ligne droite face à EQT et CVC DIF pour faire l'acquisition de Zenith Energy auprès d'un consortium composé de Pacific Equity Partners (35 %), OPSEU Pension Trust (24 %) et Foresight Group (24 %).

Un multiple supérieur à 12x

Le fonds d'investissement américain mobilise son second fonds APAC pour s'emparer d'une majorité du capital, le management conservant une participation minoritaire au terme de l'opération. Si le montant de l'opération n'est pas dévoilé, la presse locale rapporte une valorisation avoisinant 960 M€ (1,7 MD AUD), soit un peu plus de 14 fois l'ebitda 2024 estimé à 67,7 M€ (120m AUD). Les trois cédants étaient entrés en 2020 à l'occasion d'un take-private qui avait valorisé l'entreprise 159 M€ (260m AUD) et 9x son Ebitda de 18,3 M€ (30m AUD).

Un refinancement majeur

Spécialisé dans la fourniture de solutions d'énergie hybride, notamment à destination de clients de l'industrie minière hors réseau en Australie, ainsi que de micro-réseaux urbains destinés aux zones commerciales, industrielles et résidentielles, Zenith dispose de plus de 710 MW de capacité contractuelle sur une quinzaine de sites, dont environ 316 MW de gaz, 202 MW de solaire et d'éolien, 101 MW de diesel et 81 MW de stockage par batterie. Le deal intervient quelques mois après le closing d'un refinancement de 1,12 Md€ (1,9md AUD) qui a vu intervenir un large pool bancaire international composée d'ANZ, BNP Paribas, Bank of China, Canadian Imperial Bank of Commerce, Deutsche Bank, DBS Bank, Export Finance Australia, MUFG, National Australia Bank, Natixis CIB, Royal Bank of Canada, Societe Generale, Sumitomo Mitsui Banking Corporation et Westpac.